(特集) デジタルヘルス時代のFitbitとApple Watchのビジネス動向分析

ウェアラブルデバイスは世界で5億台を超える市場となっており、特に近年の成長度合いは著しい。

一方で元々ウェアラブルデバイスで強かったFitbitやApple Watch、などの大手プレーヤーに留まらず、中国勢のXiaomiやHuaweiなどの参入も相次ぎ、ハードウェア過多の状況となっている。

そうした中で、各社のウェアラブルデバイスは徐々に高度なセンサーを搭載し、デジタルヘルスの領域を強化している。今回は依然として日本でのプレゼンスが高いFitbit・Appleを対象として、そのデジタルヘルス戦略についてレビューをする。

フィットネス領域はレッドオーシャン

元々はフィットネス領域からスタートしたウェアラブルデバイスであるが、現在は数多くの企業による参入が相次ぎ、心拍数・カロリー・歩数などのベーシックなモニタリング機能は中国勢の廉価なデバイスでも差がつかなくなった。

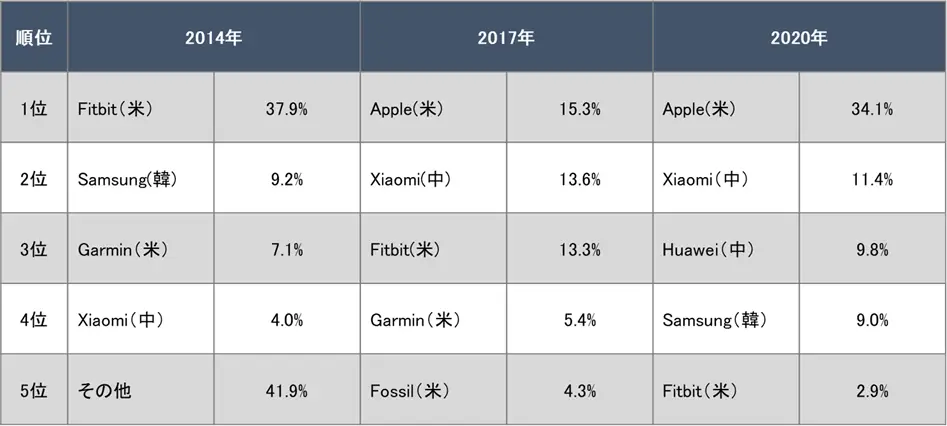

下記のウェアラブルデバイスシェアの推移に見られるように、2014年頃はFitbitが席巻していたのに対し、2017年には急速にApple Watchがシェアを伸ばし、またXaiomiなどの中国勢のプレゼンスが増している。

2020年までにはSamsungも本格的な攻勢をかけており、2014年時点で首位だったFitbitは、安価で高機能なXiaomiやHuawei、そしてハイエンドスマートウォッチのApple Watch・Samsung Galaxy Watchに取って代わられたのである。

世界におけるウェアラブルデバイスのシェア推移

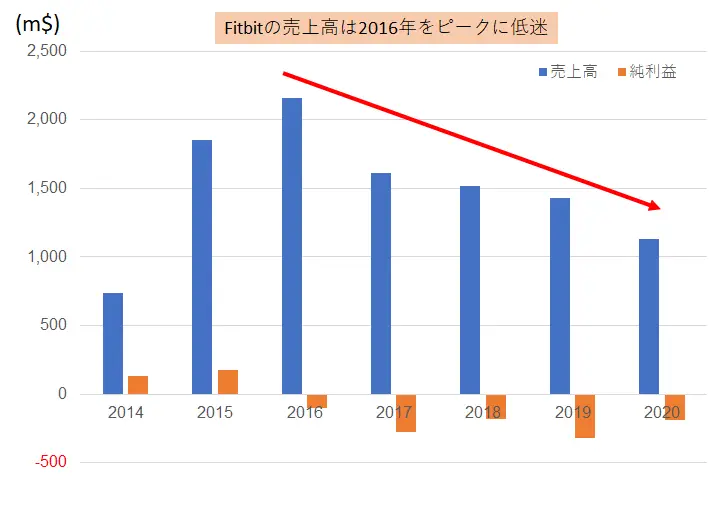

Fitbitの売上高と純利益額の推移を見てみよう。

Fitbitの売上高は2016年をピークに低迷していることがわかる。そして、2016年以降赤字が続いていることも特徴的だ。ちょうど2016年前後で多くの企業が参入し、レッドオーシャンな市場になってしまったことがこの数字からも伺える。

Fitbitの売上高や純利益額の推移

ただし、フィットネス領域でも全ての分野がレッドオーシャンなのではなく、実は分野特化型の高付加価値サービスでは成功しつつある領域もある。

例えばソフトバンクビジョンファンドも出資をしているWHOOPのような企業は、アスリートを1stターゲットとしたウェアラブルデバイスとトレーニングで急速にユーザーを増やしつつあるし(スポーツテックにも近いが領域は曖昧だ)、室内サイクリングトレーニングのPELOTONやZWIFTはコロナ禍における自宅でのオンラインフィットネスの追い風を受けて数百億円の資金調達を実施している。

こうしたニッチだがある程度のボリュームのある市場というのは引き続き注目すべきポイントだろう。

研究開発は直近は両社大きく変わらないが大規模研究でAppleが先行

両社ともにR&Dはヘルスケア・医療分野に注力

FitbitとAppleは両社ともに、この数年ヘルスケア領域に注力してきた。ウェアラブルデバイスの新しい付加価値をつけるために、フィットネスの領域からヘルスケア、そして医療の領域(クラスⅡ)まで付加価値を取り込もうとしている。

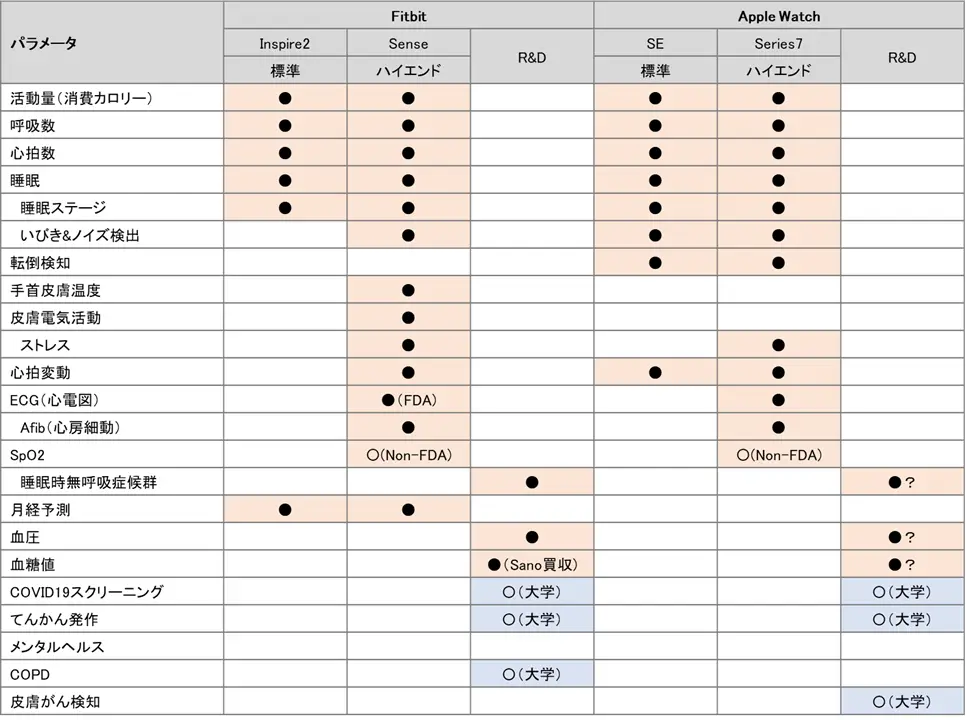

FitbitとApple Watchの生体センシングパメラーター比較

(参考)なお、一点注意だが、R&D列についてはFitbitは明確にFitbit R&D(またはLab)で取り組んでいたり、企業を買収するなどの動きがあったものに●がついており、Appleについては明らかに取り組んでいることが想定されるが、同社から直接明言はされていないため?をつけている。とは言え、例えばAppleにはかつて分光法によるグルコースモニタリングを開発していたC8 Medisensorsが解散後に、同社のエンジニアがAppleに移籍するなどしており、分光法で血圧や血糖値のモニタリング技術の研究開発に取り組んでいるのは周知の事実となっている。

上記の表を見てもらえばわかる通り、現行のデバイスには標準デバイスとハイエンドデバイスがある。細かな違いはあるが、企業の競争力に大きな影響を与えるような違いは無いというのが結論であるが、それぞれ見ていこう。

標準デバイス(例えばFitbit Inspire2やApple Watch SE)は位置づけとしてはフィットネスの延長線上にあり、ハイエンドデバイス(Fitbit SenseやApple Watch Series7)はストレスモニタリングの機能や、ECG、SpO2の測定機能などが付与される。

そして将来的には血糖値・血圧のような健康に重大な影響を与えるバイタルサインや、COVID-19スクリーニングやてんかん発作、COPD検知、皮膚がん検知などの研究がされている。

これらウェアラブルデバイスによる生体センシングからモニタリングできる項目や検知対象の症状などはおおよそ定まってきており、FitbitやApple Watch、そしてSamsungなどの大手メーカーからすると、疾患人口の大きい高血圧・糖尿病・COPD(肺の生活習慣病と言われる)のモニタリング領域に取り組むのは規定路線であろう。

このように、直近での研究開発の方向性としては両社ともに大きな違いは無い一方で、中長期を見据えては、外部の研究機関や大学を巻き込んで、大規模な研究プロジェクトが立ち上がる傾向にある。

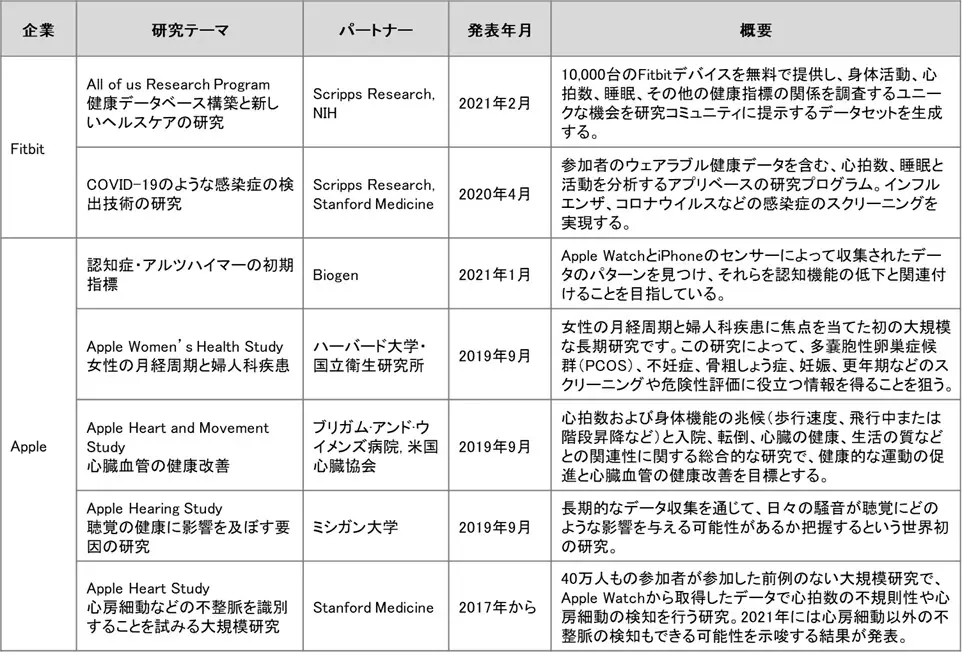

Appleが2017年に40万人規模の参加者を集めたApple Heart Studyは非常に話題になった。Fitbitも2021年に10,000台規模のデバイスを無料提供してデータセットを作成する研究をScripps Research・NIHと立ち上げている。ただしこの大規模研究においては、初期からハードウェアプラットフォームとして外部と積極的に研究を行うスタンスであったAppleの方が先行している。

FitbitとAppleの公式の研究プログラム

次に両社のビジネス上の直近の戦略的な動きをレビューしていこう。

Fibit:コンテンツ提供によるサブスク型を狙う

Fitbitは出自がフィットネストラッカーであることもあり、以前からフィットネス領域でのサブスクにチャレンジをしてきた。そのため同社のビジネスモデルというのは、「ハードウェア売り+コンテンツ提供(サブスク)」というのが中心となっている。

2019年に米国で始まったFitbit Premiumは、月額9.99$(年間79.99$)のサブスクリプションサービスである。

このサービスは有料会員になると、毎日の健康データからAIがアドバイスをしたり、より詳細な睡眠分析データが見れたり、アプリ上でのガイド付き健康プログラムコンテンツを利用できたりする。

実は日本では月額640円で展開されており、米国版より安い。料金の地域差がある理由は不明であるが、現在米国で展開されている全てのコンテンツが日本語版でも展開されているわけではなく、英語コンテンツのままの部分もあるようだ。そのローカル化しきれていない部分を考慮して差し引かれているか、または欧米に比べて日本ではオンラインでの健康コンテンツ(またはオンラインコーチングや専門家への相談)に課金をする文化があまり無いため、マーケティング的に初期は価格を抑えに行ったのか、などの可能性が考えられる。

FitbitはGoogleに買収されているため、直近の業績は不明だが、買収前の最後に公開された同社の業績発表(2020年11月発表の2020年3Q)では、Fitbit Premiumの利用者は有料ユーザーで50万人を超えており、ローンチからわずか1年で売上の4%を占めるに至っている。かなりの急成長であり、現在はさらに多くのユーザーを抱えていることが想定される。

この数字の意味であるが、現時点では売上の4%を占めるに留まるものの、コンテンツビジネスであり、損益分岐点を超えれば利益貢献が大きくなる性質の事業である。後述するが、Appleではこのサービスセグメントの利益貢献が非常に大きく、ハードウェアで稼いだユーザー数を資産として、コンテンツやアプリの提供を通して利益率を高めていくと言う意味では方向性は同じである(ただし、Appleは過去からずっとこのビジネスモデルでやってきており、だいぶ先にいる)。

Fitbit Premiumは、直近1年で、かつほぼ北米のみでこの規模まで成長していると考えられ、今後も有料ユーザー数は倍々で成長してもおかしくは無い。となると、2-3年以内に大きな利益貢献事業に成長する可能性がある。ただし、有料ユーザーの離脱がどの程度発生するものなのか、については今後注視する必要がある。

将来的には、さらにGoogleとのビジネスシナジーの話が入ってくるのだが、このテーマだけでかなりのボリュームになるため、今回は短期的なビジネスモデルの話に絞る。GoolgeによるFitbitを買収したことの狙いや、中期的に想定される新しいビジネスモデルの話は別の記事で整理したい。

Apple:ハイエンドプラットフォームモデル

さて、一方のAppleであるが、Appleのビジネスモデルは製品を問わず一貫している。

iPhone・Macbook・iPad・Apple Watchと、デバイスはスタイリッシュなデザインとハイエンドな機能を持つ。ブランディングによって、高価格帯のハードウェアでユーザー数を獲得しながら儲けつつ、App Storeで見られるようにサードパーティーも含めて巨大なエコシステムを形成。そして大規模なユーザーを母数として、サービス提供やアプリを通して課金をしていく。

Apple Watchも細かい機能で見るとFitbitと大差ない。しかし価格面で見るとApple Watch Series7で48,800円、Apple Watch SEで32,800円である一方、Fitbit Senseは34,990円、Fitbit VersaやInspireのシリーズはおおよそ15,000~20,000円程度であることから、Apple Watchの方がかなり高い。

それにもかかわらず、Apple Watchの市場シェアが高く、多くの人が購入をしているのは、「フィットネストラッカーというよりは高機能時計として購入している」こと、そして「普段Apple製品を使っているユーザーが、多少高くても購入すること」が理由であると想定される。

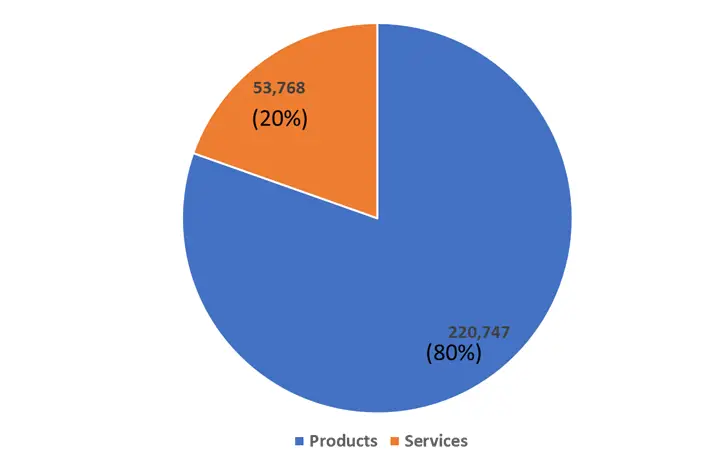

Appleの業績を見てみると、以下のようにハードウェア製品の売上が約22兆円で80%、そしてサービスの売上が約5.3兆円で20%を占める構成となっている。

2020年のAppleのセグメント別売上高

そして、Appleが公開しているIRの情報を元に、それぞれの部門の利益率を推計すると、興味深いことに、サービス部門の利益率は50%を超えていることになる。事業としては全体の20%程度の規模であるが、Appleの全利益の40%を稼ぐ、高利益事業となっている。

2020年のAppleのセグメント別売上・利益額

| 項目 | 売上高 | 利益額 | 利益率 | 利益額の割合 |

| Products | 220,747 | 38,367 | 17% | 58% |

| Services | 53,768 | 27,921 | 52% | 42% |

| 合計 | 274,515 | 66,288 | 24% | 100% |

注1) セグメント別の利益額は公開されていないが、公開されているセグメント別のコストをベースに、売上比率によってR&D・販管費を案分して推計した

Appleは基本的に、Apple Watchでもこのビジネスモデルの枠組みを踏襲していると想定される。

高機能なハードウェアをプラットフォームとし、外部の大学やサードパーティーの企業へデータを開放し、新しい機能を研究開発することで、ハードウェアの価値をさらに高める。そして、ウェアラブル市場のシェア30-40%を、ハードウェアでも利益を稼ぎながら実現しつつ、膨大なユーザー数を母数として、サービスやアプリを提供していくことでさらに収益を得ていく方向性だと考えられる。

Appleのヘルス部門のVPであるDr. Sumbul Desai氏は、2019年のインタビューでこう述べている。「私たちは、(健康領域での)旅の非常に初期のステージにいます。私たちが健康分野でどのステージにいるのかを考えるとき、私たちは最初のイニングにいるのです。」

現在はまだ、Appleにとってのヘルスケアへの取り組みは、あくまで初期ステージであり今後発展余地の大きい領域として見られている。

まとめ

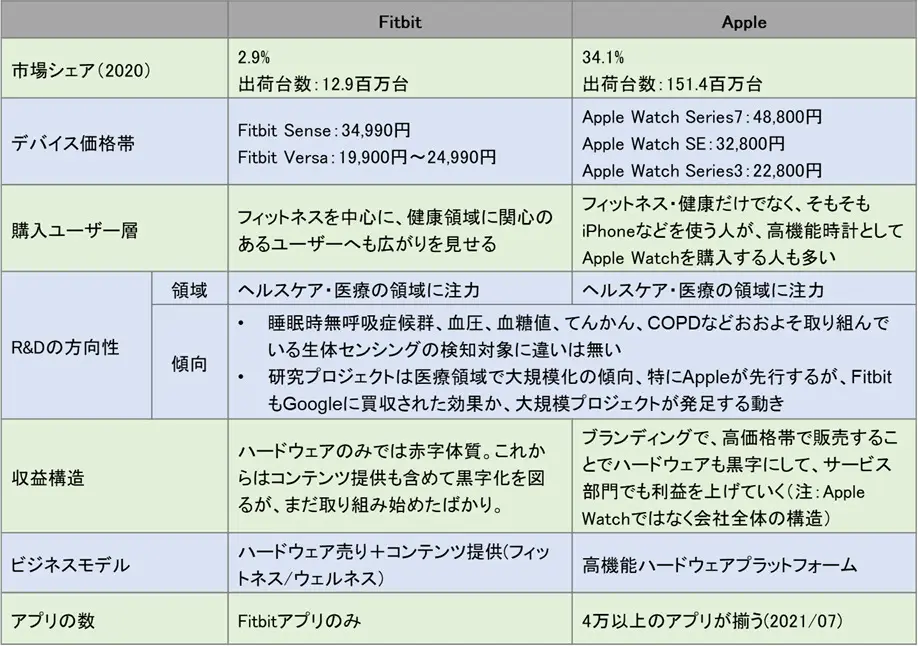

ここまで見たように、直近のデバイスの細かい機能レベルではあまり違いが無いが、FitbitとAppleでは成り立ち含めたそもそものビジネスモデルが異なる、また中長期での研究と言う観点では、よりプラットフォーム指向のAppleの方がスケールが大きく、さらなるヘルスケア・医療領域の拡がりが期待される。

FitbitはGoogleによって買収されたことで、中長期的にはGoogleの戦略の中でシナジーを発揮していくことが期待される。GoogleはVerilyを始め、ライフサイエンスや医療領域には大変注力しており、将来的にはこうした取り組みと繋がる可能性もある。直近では高価格帯にはAppleがいて、低価格帯にはXiaomiら中国勢がいるという板挟み状態であり、持続的な事業投資を行うためにも、Fitbit Premiumのサブスク型サービスが利益貢献するまで成長できるか、問われている。

FitbitとAppleのまとめ

CONTACT

お問い合わせ・ご相談はこちら