先端技術スタートアップを支援する米国VC「Khosla Ventures」

当社では自動車関連(自動運転、電池、コネクテッド、MaaS等)、先端素材、デジタルヘルスなど広範な領域の技術調査を実施しているが、こうした先端ディープテクノロジースタートアップをベンチマークする中で、様々な有名VCが投資をしていることが確認できる。

今回は中でも、有名VCの1つであり、2022年にも合計30億ドル規模の3つの新規ファンドを立ち上げ精力的に活動をしている、米国のKhosla Venturesについて整理していく。

当社が技術調査を行う中でよく頻出するVCであり、先端技術スタートアップを見ていく上で参考になる。

Khosla Venturesとは?

Khosla Venturesの創業背景

Khosla Ventures(以下KVと記載する場合は同社を指す)は、Sun Microsystemsの創業者の一人であり、米国VCのKleiner Perkinsのゼネラルパートナーを務めていたVinod Khosla氏によって2004年に設立されたVC企業である。

Getting to the Impossible | Vinod Khosla

創業当初は、Vinod Khosla氏の個人資産を使った投資活動を行っており、組成した最初の2つのファンド(Khosla Ventures I&II)については外部からの資金調達を行っていなかった。

同社が外部からの資金調達を初めて行ったのは2009年であり、創業から3番目のファンド(Khosla Ventures III)では約8憶ドル、4番目のファンド(Khosla Ventures IV)では約2憶7500万ドルと、2つのファンドで約11憶ドルの資金調達を行った。

なおこの年には、旧FacebookのCFOであったGideon Yu氏や、米国大手VCのSequoia CapitalのパートナーであったPierre Lamond氏がパートナーとして同社に加わるなど、組織の拡大とともに投資活動を活発化させ、現在に至っている。

Khosla Venturesを構成する主要メンバー

現在、同社を構成する主要メンバーについて簡単に紹介する。

Vinod Khosla氏:インド出身のサン・マイクロシステムズ初代CEO

KVの創設者である。インド出身で、インド工科大学(IIT)で電気工学の学士号を取得後米国に渡り、カーネギーメロン大学で生物医学工学の修士号を、スタンフォード大学経営大学院でMBAをそれぞれ取得している。

1982年にはSun Microsystemsを設立して初代CEOを務め、その後はVCのKleiner Perkins Caufield and Byers(KPCB)にゼネラルパートナーとして参加している。KPCBでは、IntelやCisco SystemのようなITの巨人に対抗できる企業の立ち上げと成長に力を注ぎ成功を収めている。

2004年にKVを設立し、現在の成長をけん引している。

Samir Kaul氏:バイオテクノロジーのスペシャリスト

2006年に同社に加入し、同社の創業パートナー兼マネージング・ディレクターを務める。

同社加入前は、Flagship Venturesに5年間在籍し、アーリーステージのバイオテクノロジー企業の立ち上げと投資を行うとともに、ライフサイエンス企業であるHelicos BioSciencesを共同設立して個別化医療に革命をもたらす1分子シーケンシング機器を開発するリーダーとして活躍している。

同社加入後は、Vicarious Surgical, View, Guardantなど、IPOや買収で成功を収めた複数の企業への投資を指揮している。

David Weiden氏:ウェブ・ソフトウェア分野を担当

2006年に同社に加入し、同社の創業パートナー兼マネージング・ディレクターを務める。

同社加入前は、McCaw Cellular(現在のAT&T)や、モルガン・スタンレー、AOL、Tellme Networksなどに勤務し、Tellme Networksではマーケティングおよびビジネス開発担当の副社長を務め、大きな業績を上げている。

同社では、インターネット・ソフトウェアとサービスを中心に投資を行っており、Okta RingCentralなどの多くの投資先を成功へと導いている。フォーチュン誌やフォーブス誌では、トップテクノロジー投資家の一人として評価されている。

Sven Strohband氏:元フォルクスワーゲンの技術者

2012年に同社にパートナーとして加入し、2018年から同社のパートナー兼マネージング・ディレクターを務める。

同社加入前は、Mohr Davidow Venturesで6年間、インフラITとサステナビリティの分野でテクニカルデリジェンスを担当するとともに、ポートフォリオ全体で技術者の採用、製品・市場適合実験の実施、資金調達戦略の策定を担当している。

またフォルクスワーゲンのエレクトロニクス研究所において、LEDフロントライトやエレクトロクロミックガラスから運転支援システムやロボティクスに至るまで、技術プロジェクトを主導するなどの経歴をもつ。

同社では、Berkshire Grey、GitLab、Hermeusなどへの初期投資を指揮している。

多様な分野のテクノロジーに投資

同社は、テクノロジーで解決できるような大きな問題に関心を持っている。

投資対象としている技術分野は、コンシューマ向け技術、企業向け技術、フィンテック、フロンティア技術、メドテック&ダイアグノスティックス、デジタルヘルス、セラピューティクス、サステナビリティ関連技術がある。

Khosla Venturesがどのような投資戦略に基づいて活動しているのかについて見ていこう。

革新的な技術やビジネスモデルへ投資

同社は、以下のような要素を1つ以上持っているベンチャー企業が投資対象になると言及している。

・技術またはビジネスモデルの少なくともいずれかにおいて、重要な技術革新があること

・技術に対する珍しいアプローチ、新市場への参入、既存市場に対する逆張りのアプローチを行っていること

同社は、このような投資基準のもと、現在の巨大市場に怯むことなく立ち向かっていく企業やイノベーションによって新たな市場を作り上げていく企業、従前の独占状態を打破する製品やまったく新しい市場を創造できるような製品などに注目し、投資活動を行っている。

こういった投資基準や投資に対する考え方は、創業者のVinod Khosla氏が同社設立前に力を注いでいたVCでの活動理念に合致するものといえるだろう。

また同社は投資する基準として、イノベーションのサイクルが短いベンチャー企業であることを挙げている。同社は、事業の成否に関わらず、実証と結果につながる迅速なサイクルを求めるという考え方があるためである。

以上のような基準に当てはまれば投資対象となりうるわけだが、逆に言えば、このような基準に当てはまらない企業、例えば、差別化技術や革新的なビジネスモデルを持たない事業、長期にわたるイノベーションサイクルを必要とする事業などは投資対象から外れるということになる。

シードからミドルステージをリード

同社は投資活動を、「シードファンド(Seed Fund)」と「メインファンド(Main Fund)」の2つに分けて行っている。

シードファンドは、科学やビジネスのイノベーション実験を支援することを目的とし、同社単独で投資することが多い。同社は、対象として、既存のビジネスモデルや業界を覆すようなクレイジーなアイディア、そして成功する可能性の高いアイディアを求めるとしている。

メインファンドは、あらゆる技術分野の初期段階から後期段階まで、より伝統的なベンチャー企業を対象としており、ラウンドの総規模が700万ドルを超えるものが含まれる。メインファンドの検討においては、シード型投資に伴うリスクや市場における不確実性がある程度軽減されていることを前提としているようである。

いずれのファンドにおいても、同社の投資判断においては、主要な成功要素は何か?現状掛けている部分は何か?を明確にすること、融資を受けて達成するマイルストーン、ブレークイーブンに必要な将来のキャッシュ、あるいは別の確定できるマイルストーンの説明を明確に提示すること、そしてチームの考え方の徹底と質を担保すること、が重要であると示している。

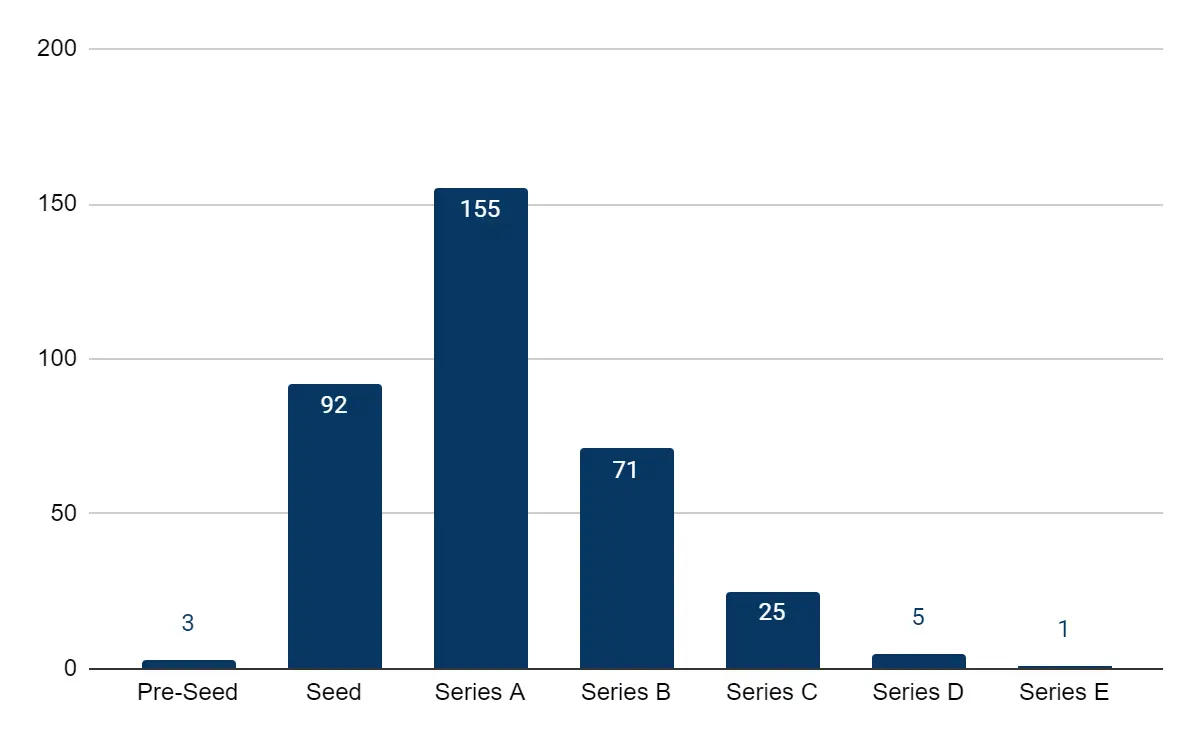

Khosla Venturesがリード投資家としてスタートアップへ出資をした、352件のデータが以下である。

Khosla Venturesの資金調達フェーズ別投資件数

(リード投資家で参加したラウンドのみを対象)

(Funding Stageが不明確な24件は対象外とした点は注意)

上記のグラフにあるように、シードステージからシリーズCまでの案件を中心に手掛けている。かなり広範にスタートアップを支援していることがわかるだろう。

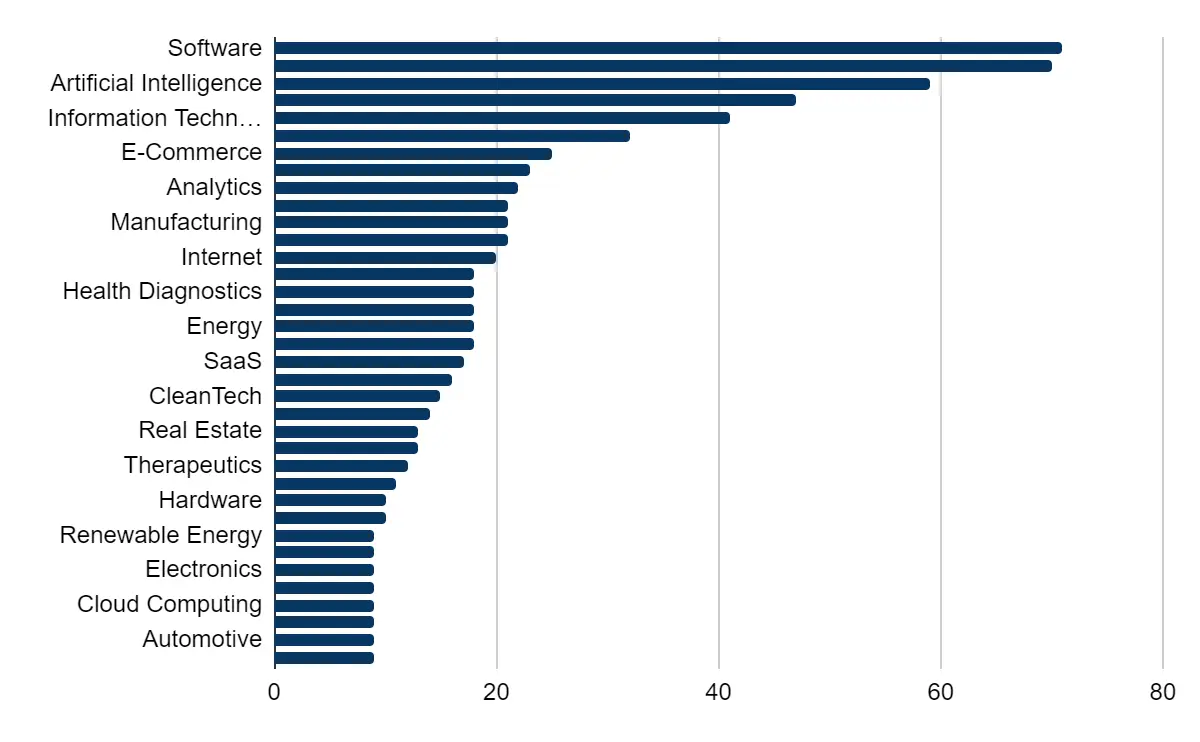

ソフトウェア・AI、ヘルスケア、製造、自動車など多様な投資

また、投資している分野を見てみると、非常にその分野は多岐に渡っていることがわかる。

Khosla Venturesの投資分野集計

(リード投資家で参加したラウンドのみを対象)

出資先企業に貼られているタグを集計したもの

ソフトウェアやAI、情報技術分野、E-Commerceなどはスタートアップの数としても多く、また成長にはレバレッジが効くこともあり、VCが投資しやすい領域ではある。

一方で、こうしたIT系以外でも、ManufacturingやHealth Diagnostics、Energy、CleanTech、Hardware、Electronics、Automotiveなどの先端ディープテクノロジーにも出資をしていることがわかる。

投資企業の具体例

ここでは、同社が投資対象とする8つの技術分野における代表的なベンチャー企業について、同社の分類に沿って見ていこう。

- Consumer & Retail

- Enterprise

- Fintech

- Frontier

- Sustainability

- Digital Health

- MedTech&Diagnostics

- Therapeutics

Consumer & Retail領域:DOORDASH(フードデリバリー)

フードデリバリーサービスを展開するDOORDASHは、2013年の創業以来、KV等から継続的な資金調達を受け、2020年には上場を果たしている。

同社は、いまや大手フードデリバリー企業へと成長し、2022年には同業のWolt Enterprises Oy (Wolt)を買収するなど、その勢いを加速させている。

エンタープライズ領域:GitLab(システム開発プラットフォーム)

GitLabは、2011年に設立されたDevOps プラットフォームの事業を展開する企業である。DevOpsプラットフォームとは、開発担当と運用担当とが連携して柔軟かつスピーディにシステム開発を行うためのプラットフォームである。

同社は、2015年にKVからシリーズAで400万ドルの資金調達を受けている。その後もKV等から資金調達を受け、2021年には上場を果たしている。

フィンテック領域:BLOCK(決済サービス)

BLOCKは、決済サービス「Square」などを展開するSquareとして2009年に設立され、2021年に現在の社名に変更されたフィンテック企業である。

同社は、2009年にKV等から1000万ドルの資金調達を受け、その後の急成長で2015年には上場を果たしている。

フロンティア領域:OpenAI(生成型AI)

いまや大規模言語モデル「ChatGPT」で世界の話題を席巻するOpenAIもKVの投資を受けている。

同社は2015年に設立され、2019年にKVから資金調達を受けている。KVは同社の最大の投資家であり、同社の近年の成長を大きく支える存在となっている。

サステナビリティ領域:Commonwealth Fusion Systems(核融合)

Commonwealth Fusion Systemsは、2018年に設立された核融合事業の開発を行う企業である。マサチューセッツ工科大学(MIT)から誕生した同社は、MIT等との研究を基に核融合エネルギーの商業化を目指している。

同社は、2019年にKV等から1億1500万ドルのシリーズA資金調達を受けている。さらに2021年にはシリーズB資金調達で18億ドル以上を調達しており、これにもKVが含まれている。

2021年から核融合施設の建設を開始しており、さらなる成長が見込まれる。

デジタルヘルス領域:AliveCor(心電モニタリング)

AliveCorは、2011年に設立されたAI・ディープラーニングを活用した心電図デバイスや医療ソフトウェアを開発する企業である。

同社は、2012年にシリーズBでKV等から1050万ドルの資金調達を受けている。KVは、2013年に同社パートナーをAiveCorにCEOとして送り込むなど経営にも参画している。

同社は非上場であるが、FDA に認可された KardiaMobile デバイスを軸に成長を続けている。

メドテク&診断領域:Guardant Health(がんスクリーニング)

Guardant Healthは、2012年に設立されたベンチャー企業で、血液ベースのスクリーニング検査など、がん治療を変革する技術を開発する。

同社は、2014年にKVが主導するシリーズBの資金調達により約3000万ドルの資金を調達している。その後もKV等から資金調達を受け、2018年に上場を果たしている。

セラピューティクス領域:faeth(がん治療のためのデジタルツール)

注)セラピューティクスとは、デジタル技術で疾病の予防や診断・治療を支援するソフトウェアなどを指す

faethは、2019年に設立された、がん代謝に関する技術を開発する企業であり、がん治療のための臨床試験済みの栄養管理、治療法、デジタルツールを開発する。

同社は、2022年にKV等によるシリーズAの資金調達で4700万ドルの資金を調達している。

同社は非上場ではあるが、食事の栄養素が腫瘍の増殖とがんの治療に与えるメカニズムの観点からがん治療を行うという、これまでにない新しい技術アプローチにおいて注目される企業である。

日本企業との共同投資案件

ここまで、KVの特徴やベンチャー・スタートアップ企業への具体的な投資事例について紹介してきた中で残念ながら日本企業への投資案件はない。

しかし、同社と日本企業との関係がまったくないわけではない。ここでは同社と日本企業との協業事案について紹介する。

伊藤忠商事がKVによる組成ファンドへ出資した事例

伊藤忠商事は、2020年8月にKVが組成するファンドへ出資することを発表している。

伊藤忠商事のKVとの関りはこれが初めてではない。伊藤忠商事は、1980年代からシリコンバレーに拠点を置き、スタートアップ企業と数多くの協業を行った実績がある。

このような実績に基づき、これまでも、同社の子会社である伊藤忠テクノロジーベンチャーズが、KVの出資先であるVolterraエッジ・コンピューティングの実現に寄与するクラウドプラットフォームを開発するVolterraに出資し、同社サービスを同じく伊藤忠グループの伊藤忠テクノソリューションズが取り扱いを行うなど、KVと関係を築いてきている。

今回の出資に関する詳細な情報は明らかになっていないが、両者の今後のビジネス展開が注目される。

国内保険会社がKVとともに海外スタートアップに出資した事例

国内の大手保険会社である第一生命と損保ホールディングスは、2019年に米国スタートアップのNeurotrack Technologies(Neurotrack)によるシリーズCの資金調達にKVとともに参加している。

Neurotrackは、将来的な認知機能低下のリスクの軽減を目標とした、脳の健康を管理する脳ケア プログラムを開発しており、

保険会社2社は今回の出資を通して、Neurotrackが開発する技術を活用することにより、新たな保険商品やサービスの開発に繋げていく狙いがあると考えられる。

まとめ

Khosla Venturesは、創業者でありKVを率いるVinod Khosla氏の理念を反映し、既存の巨大市場にも怯むことなく立ち向かうことができ、イノベーションサイクルの短い革新的なアイディア・技術を持った企業を投資という手段で支援を行っていくVCである。

その卓越した投資戦略により、本記事で紹介したような各業界をリードする企業を多く生み出している。

実際に当社が海外のスタートアップをベンチマークする際にも、特徴的な技術を持つスタートアップを見るとKVが出資していることも多い。

先端技術の動向を見ていく際には、Khosla Venturesのような有名VCから出資先企業を追いかけて動向を分析していくのも、技術動向分析には重要な視点となる。

CONTACT

お問い合わせ・ご相談はこちら